近期国内半导体行业捷报频传,从半导体企业科创板扎堆过会到中兴已经完成7nm工艺的芯片完成设计并量产。国内半导体行业风起云涌,韩国半导体行业遭到日本“卡脖子 ”后,将在芯片材料领域每年投资1万亿韩元。

作为知识、资本、技术高度密集的产业,全球半导体行业巨头效应明显且集中程度高,主要被美日荷三国垄断。自2010年进入智能手机时代以来,全球半导体行业进入新一轮成长期,我国半导体行业顺势发展,整体增速是全球半导体行业增速的3.3倍。在科创板的影响下,国内半导体行业未来可期。在巨大差距面前,中国该从哪些地方补齐,如何运作呢?

中兴韩国的“封喉”之痛,自研才是正途

对于中兴来说,2017和2018是生死攸关的两年。先后经历两次制裁,使得中兴分别缴纳了10亿美元罚款、4亿美元托管金。根据中兴通讯披露年报显示,2018年度亏损69.83亿元,业绩下滑的主要原因是缴纳罚款和禁令对业务的影响。

美国的制裁导致中兴在AI和自动驾驶的布局停滞,作为通信巨头在公司资金最紧张的时刻也没有减少研发的热情。重组管理层,加码芯片研发,使得中兴在5G部署方面力挽狂澜。德国专利数据库机构IPLytics 统计数据,截止6月15日,中兴通讯向ETSI(欧洲电信标准化协会)披露1424族3GPP 5G SEP(标准必要专利)和申请专利,位列全球前三。在5G基站芯片方面,徐子阳表示:“7nm工艺的芯片已经完成设计并量产,目前正在研发5nm工艺的5G芯片。”

在经历“缺芯”事件后,中兴痛定思痛,加大研发投入,在5G时代中兴或许迎来新的机遇。镜头转向韩国,日本对用于智能手机及电视机的半导体等制作过程中所需的三种材料面向韩国实行出口管制。据了解,全球这三种半导体材料的一大半生产量来自日本。根据韩国媒体发布的数据显示,韩国半导体原材料国产率为50.3%。半导体材料处于半导体行业上游,日本此举将会给韩国的半导体产业以重创。

近日,据韩国媒体报道,韩国将在芯片材料领域每年投资1万亿韩元。整个半导体产业链上可以分为三大块:上游是半导体原材料;中游包括芯片集成电路的IC设计、制造、封测三大环节,属于核心环节;下游是各类市场需求,包括终端电子产品,包括手机、汽车、通讯设备等。

从产业链条来看,位于中游且核心环节的韩企三星2018年的产值达800多亿美金,甚至超过半导体巨头英特尔。即便如此,半导体材料断供依旧对其造成重创。中兴和韩国例子告诉我们,任何一个产业链的缺失都会对自身造成致命的威胁。

5G、AI为半导体行业带来新机遇,中国将会继续缺位?

从国际格局来,欧美日韩主导着全球半导体产业格局,中国大陆的市场份额极少。但从市场结构来看,中国是全球半导体最大的消费市场,截止到2018年的数据,中国的市场规模占比为32%。未来,5G、AI、自动驾驶、数据中心等新的驱动因素,将会给半导体产业带来新的机遇,中国能否突出重围呢?

在全球半导体行业存在两种商业模式,一种是IDM(Integrated Device Manufacture集成器件制造),如英特尔、三星、德州仪器,该模式一般涵盖了设计、制造、封测整个芯片生产流程;另一种模式垂直分工模式,这种模式是将IP核、设计、制造、封装测试环节分离,其中,涉及公司以高通、博通、联发科、海思等企业为代表。

IDM模式投资成本高、投资风险大,这种模式很容易出现“一荣俱荣、一损俱损”的局面。近些年来,垂直分工模式越来越受半导体企业的青睐,根据招商银行研究院发布的数据显示,Fabless公司占全球IC销售额的比重从1999年的7.12%增长至2018年的26.35%,份额整体上呈现持续提升态势,产业链全球纵向延伸加剧。

国内半导体行业多采用垂直分工模式,从封装测试不断拓展到芯片设计和芯片制造等环节。芯片设计环节,华为海思的设计水平已经居于全国首位,按照营收情况占比排名,华为海思在全球范围内排名第五;芯片制造环节,台积电占据了晶圆代工厂52%的市场份额,中芯国际在国内市场份额较大,在国际市场占比在5%-20%之间;芯片封装和测试环节,中国凭借着人口红利的优势,在这一环节有一定优势,长电科技在封装测试能力总规模位列世界前三。

在半导体的核心环节,中国企业已经逐渐突破技术壁垒,不断拓展市场占比,但在国际上的占比率依旧很低。集成电路分为存储器、模拟电路、逻辑电路和微处理器四个子类,除移动终端微处理器领域,海思和紫光展锐成为全球十大IC设计公司外,存储器、模拟电路、PC和服务器端的CPU市场、逻辑电路等领域军备巨头占据,中国企业一般很难在短时间内挑战其地位。

入局半导体难度大,科创板伸出橄榄枝

2009-2018年,我国半导体行业整体增速为全球半导体行业增速的3.3倍。从产业链的发展现状来看,国内的半导体行业有喜有忧,整体规模较小、与国际巨头差距较大,尤其体现在制造环节。

制造环节属于技术、资本密集型的行业,需要公司有大量的资本投入在研发、技术和设备上。在设备投资方面,根据国际半导体协会(SEMI)发表的年终整体设备预测报告,2018年全球半导体制造新设备销售额为621亿美元,较上年增长9.7%,占全球半导体行业资本开支(1026亿美元)的60.53%。在研发和技术投资方面,前5大厂商的资本支出便占据整个资本产出的65%。

加大研发力度,促使晶圆代工厂不断追赶先进制程,以求扩大特色工艺优势和市场。对于科创企业来说,巨大研发成本是其停滞不前的主要原因,因此需要国家在政策和资金给予大力支持。

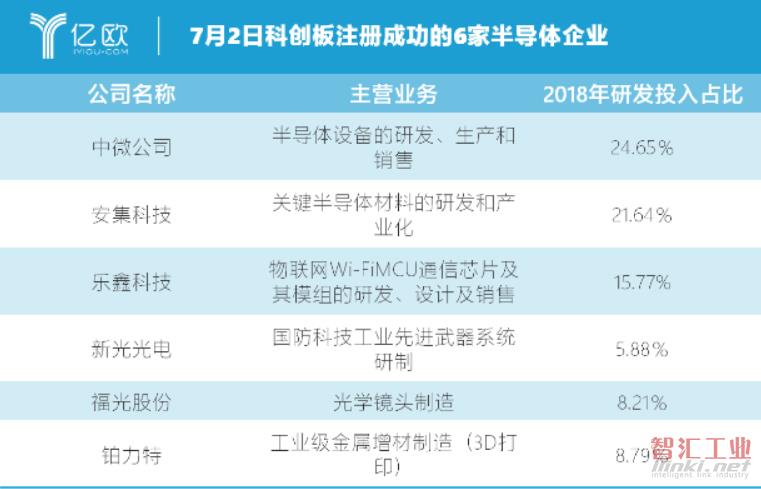

科创板作为国内首次允许未盈利公司挂牌交易市场,是中国资本市场的一次突破。科创板的推出,让更多拥有核心技术的企业获得更多融资渠道,也让更多行业扎扎实实做技术。自科创板开放申请以来,半导体行业一直是科创板上的红人。7月2日,八家公司科创板注册成功,其中有6家属于半导体行业。其中包括,国产半导体设备巨头中微公司国产半导体材料领域的佼佼者安集科技、集成电路设计细分领域龙头乐鑫科技等。

从上表我们可以看到,这六家公司的业务已经从半导体产业拓展到半导体材料、设备和下游应用行业,国内半导体产业链正在逐渐完善。在研发投入的占比上,我们已经能看到国内企业与半导体巨头的差距,三星一家大概占20%-25%。半导体行业对于技术和资本的依赖,迫使国内的半导体企业不断寻找融资渠道。

随着国内市场需求不断扩大,加之半导体行业不断细化导致产业壁垒下降,国内半导体行业发展迎来前所未有的新机遇。科创板能够为科技创新企业拓展新的融资渠道,为中国走向制造强国不断积蓄力量。国际半导体行业马太效应明显,中国作为后起之秀需要不断提高技术能力和产业运作能力,科创板有望重塑半导体行业的价值链估值体系,为扭转世界半导体行业格局积蓄力量。

(审核编辑: 刘传龙)