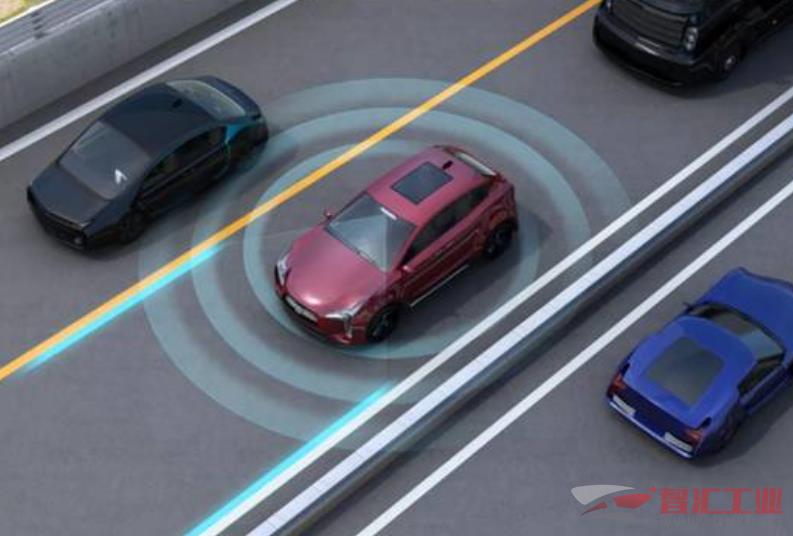

目前汽车存量市场(也就是使用中车辆),大部分仍未有原厂提供的ADAS系统,成为ADAS后装市场的一大发展契机。

后装市场不需通过原厂认证,因此产品种类和型态较多元,而单颗前镜头的影像解决方案是目前最常见的后装产品,一般可提供FCW、PCW与LDW等3种前方碰撞警示功能。

后装ADAS次系统定义与特色

非原厂标准配备或选择配备的ADAS次系统,是由第三方企业独立开发,而透过加装方式实现的ADAS次系统称之为后装ADAS次系统,加装方式包括需拆车体和不需拆车体。 后装ADAS的特色在于安装简易、兼容性高与价格实惠,但这些优点同时也是缺点,许多产品声称不需专业安装校正且兼容各种车型,这也表示当一机适用多款车时,无法针对各种车款做最适化设计,例如显示器和主机摆放的位置,除了无法针对车款客制化外,也难针对各国的交通条件调整;此外,后装产品因不需经过原厂认证,因此仅部分零组件会采用车规品,例如选用ACE-Q100的IC。

存量市场为后装产品发展重点

自2018年起,受全球经济环境波动影响,各主要国家的新车销售皆下滑,且下滑态势预期延续至2022年。当购买新车的态度保守时,消费者透过维修和后装配备来延长使用中车辆的使用期限,使得存量市场对于后装(Aftermarket, AM)产品的需求增加。 汽车产业从2000年开始发展ADAS系统,在技术不断演进下,各类次系统陆续搭载于各车厂的高阶车款中,且不断精进。只是,法规无法将所有ADAS系统都列成标准配备,其中一个重要因素在于车价,因此许多重要的ADAS系统被列进各国新车评价(NCAP)标准中,但无强制力。 现在,虽乘用车的ADAS系统搭载车型已逐渐从高阶下放到中阶,许多国家皆透过强制性法规推动汽车搭载ADAS系统,却同时显示一项问题:法规仅针对新车提出强制性要求,但旧车不受限制。除了旧车车况差异大外,要求人民或厂商负担额外费用是较困难的,但因旧车的科技过时,又有零件耗损等问题,才更需要ADAS系统来降低事故发生。在美国存量市场中的车辆平均车龄约12年,欧洲也达11年,因此未有ADAS系统的车辆仍为多数。 除了存量市场庞大外,吸引厂商投入开发ADAS次系统市场的原因还包括后装市场的产品多为标准品,不需经过长时间车厂验证,可快速上市,且传感器和芯片等零组件取得并不困难,降低投入开发的门槛。 目前,多数前装市场的ADAS系统仍由Autoliv、Aptiv、Bosch与Continantial等传统Tier 1厂商提供,其他厂商想切入并不容易,加上前装市场验证时间长,因此若同时经营前、后装市场,将有助于厂商持续获得营收。除了Mobileye同时有前、后装产品外,中国许多新创厂商都看中这块市场,包括开易科技、中科慧眼、双髻鲨科技与微牌智能等新创厂商,台湾也有奇美车电投入其中,这些厂商都是将目标锁定在商用车市场。

后装ADAS次系统类型

目前后装ADAS次系统以不介入车辆三大控制系统(方向盘、剎车和油门)的警示类功能为主,包括盲点侦测(BSD)、车道偏移警示(LDW)、前方碰撞警示(FCW)、行人及自行车碰撞警示(PCW)、前方车距监测与警示(HMW)、超速警示(SLI)、道路号志辨识提醒(TSR)、驾驶人警示(DMS)、胎压侦测(TPMS)、360度环景停车辅助(SVC)与影像倒车辅助(PAS)等。

市面上现有的警示类产品主要为影像辨识解决方案,使用1颗前镜头实现多个监控前方路况的警示系统,包括LDW、FCW、PCW、HMW、TSR、FVSA与SLI。限高检测预警系统则针对商用车市场,适用于高车身的巴士、货柜车与载物货车,多在桥梁和隧道地区运行。 前镜头方案因为能实现的多为前方影像功能,针对车身和车后方的ADAS次系统如SVC、BSD、LCA和RCTA,需再加装其他镜头,因此也有不少厂商推出雷达方案,性能则会因雷达是单收单发和单收双发而有不同。 在非警示类方面,有车外主动安全的智慧车灯系统(IHC),可自动侦测来车或行人,进而变换远近灯以确保其他用路人安全。此功能需读取其他传感器数据做切换的判断依据,属主动切换车灯的行为,因此将其划分为主动介入范畴。 ADAS系统在前装市场已逐渐由警示走向主动介入控制,例如自适应巡航(ACC)、自动紧急煞停(AEB)和车道维持(LKS),但多数为中高阶以上车辆才有的标准配备;若是选择配备则价格不斐,或因当地法规问题而未能启用等。

因此,也有后装厂商看中此高阶市场,但介入车辆控制系统需取得车厂原始码,原始码皆由车厂和Tier 1厂商做严格保护,第三方企业取得困难。然市面上仍可看到有改装厂商提供该服务,或像Comma.ai的Openpilot这种开源产品启动车上ACC功能,但无论采取哪种方式,一旦进行改装就失去原厂保固,因此介入控制的ADAS系统在一般乘用车市场的渗透不易。 ADAS后装产品朝向更全面防护功能发展

增加镜头拓展盲区侦测功能

前镜头为主的产品多以前方防碰撞相关功能为主,但车身与车后防护则需仰赖其他镜头实现,尤其大卡车或巴士对盲区侦测的需求强烈。

目前,前方碰撞和盲点侦测产品多数为各自独立,未来有机会看到更多整合型产品,对专攻商用大型车的厂商来说是一个发展方向。

采用内镜头做驾驶人行为监测

疲劳驾驶监测(DMS)系统是前装市场即将蓬勃发展的一项次系统,透过车内镜头对人脸的眼神、表情和动作做监测,从眼睛的开合、视线角度、打哈欠、转头等判断驾驶人是否有分心或精神不济。

DMS导入后装的好处是防止驾驶人过度依赖ADAS产品,反而更容易导致分心。透过DMS能提醒驾驶人保持注意力,减少碰撞报警的机会。

强化夜视能力、OTA软件实时更新

为了提升影像清晰度,现在使用的镜头皆往1080p迈进,除了分辨率外,如何提升镜头夜视能力对供应商来说很重要,因多数车祸都是在夜晚发生,提升夜视性能避免行经低光源路线时功能失效或准确率下降等。此外,现在产品几乎都有通讯模块,商用级产品支援OTA进行软件更新,可持续优化功能。 后装产品的市场机会

商用市场的机会大

后装市场在商用市场的机会较大,主要可由几点看出:

①需求强烈

商用车的行驶时间长也具时间压力,对司机的精神和体力是考验,此外大型商用车如公交车、巴士、货柜车与大型卡车等,因体积和车长导致驾驶视线差、剎车距离长与盲点多,且一旦发生事故的伤害也较严重,在使用型态和车子条件上都对ADAS的需求强烈。

②使用年限长

商用车是营业用且车价高,厂商在考虑成本下,不太可能像乘用车一样5~10年换车,因此平均使用年限会比乘用车长。以欧洲市场来看,所有类型的商用车平均车龄都高过于乘用车,且越是大型、重型车辆的平均车龄越长。若再计算使用频率,实际零件耗损与同车龄的乘用车相比更严重,这也是商用车需安装辅助系统的原因。 ③厂商愿意负担

由于一旦发生事故,车队厂商会有连带责任,因此越是大型的车队越愿意装设ADAS产品,上万元设备对一般消费者来说是一笔不小的费用,但若把该成本当作厂商营运投资,还是会比换一批有ADAS配备的新卡车来得经济。 ④政府法规

政府在制定强制安装某配备法规时,一般都以新车为要求对象,少有强制现有车辆安装,但台湾地区在2020年开始,总重12公吨以上大货车和总联结重量3.5公吨以上拖车应装设行车视野辅助系统,不然无法通过每年定检。 AEB因要介入控制系统,导致市场扩展不如警示类系统快,但AEB对旧车来说更加重要,中国许多厂商看中此需求,纷纷投入开发AEB后装系统,但也因此造成产品质量差异大和系统互不兼容等问题。

为了解决此问题,由中国安全产业协会制定的《商用车自动紧急制动系统AEBS后装技术规范和性能测试要求》T/CSIA001-2019于2019年5月8日正式发布,并于2019年5月15日起实施,解决ADAS后装技术良莠不一问题,该标准提出将带动中国商用后装AEB市场发展。

消费型市场价格差异大

行车导航机、行车纪录器与电子后照镜市场原本就是红海,竞争厂商多且价格范围大,不少厂商加上ADAS次系统作为附加价值,Garmin和Mio等一线品牌也有附加ADAS产品,在售价上也确实较高;但也有不少品牌加上FCW和LDW后没有明显提高售价,因此ADAS系统的加入较象是提高产品CP值。 除了原有行车纪录器厂商外,象是腾讯和小米也有行车纪录器加上ADAS的产品,腾讯的神眼支援FCW、LDW和DMS,无荧幕但附网络流量的售价是799~1,299元人民币,而小米小蚁则是一体机少DMS功能,售价为599元人民币,但两者评价不算太好,主要仍是警报的准确性还有待加强。

(审核编辑: 智汇婷婷)